Como bien sabes, las personas físicas que tengan obligación de presentar declaración anual, podrán aplicar en el cálculo de dicha declaración anual, ciertas deducciones denominadas deducciones personales, las cuales están fundamentadas en el artículo 151 de la Ley del Impuesto Sobre la Renta (LISR), así como en los artículos 1.8, 1.9 y 1.10 del decreto que compila diversos beneficios fiscales y establece medidas de simplificación administrativa publicado en el DOF el día 26 de diciembre de 2013.

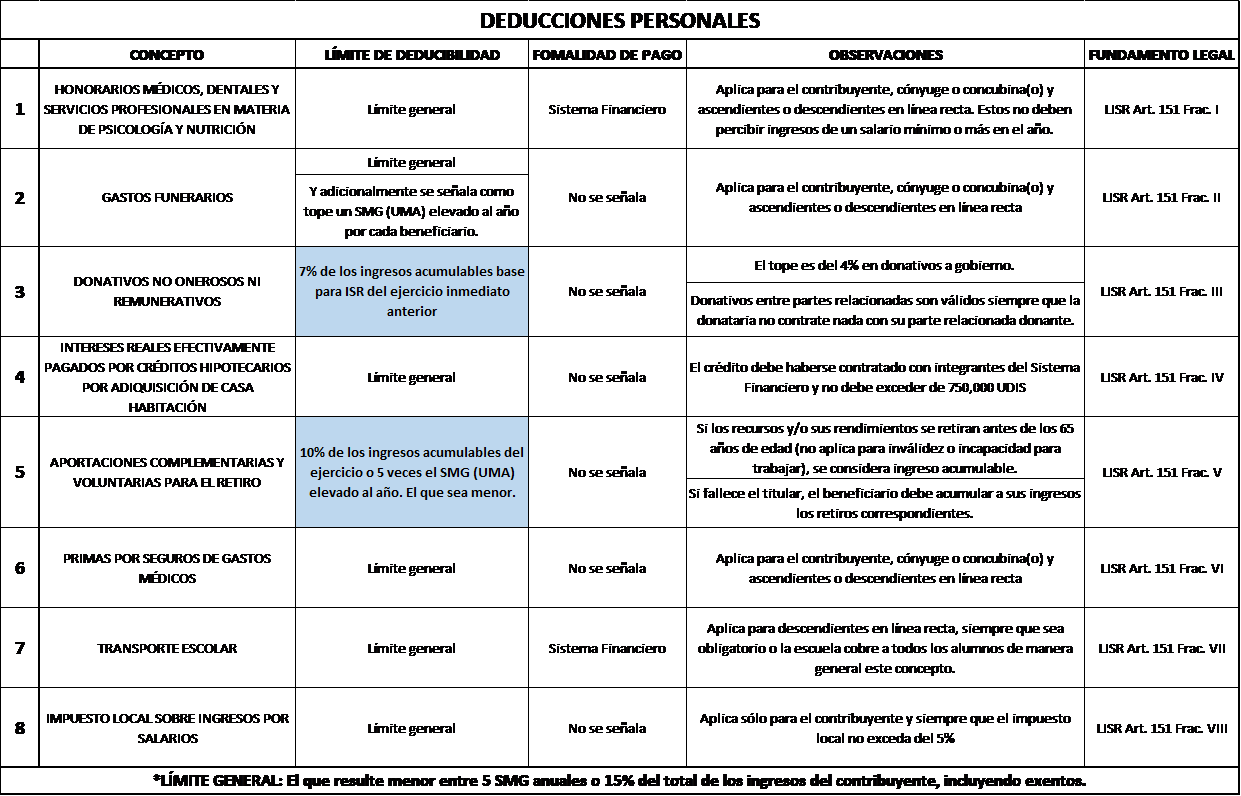

A manera de lista, las deducciones personales que pueden aplicarse son la siguientes:

- Honorarios médicos, dentales y por servicios profesionales de psicología y nutrición.

- Gastos funerarios.

- Donativos no onerosos ni remunerativos.

- Intereses reales efectivamente pagados por créditos hipotecarios.

- Aportaciones voluntarias al fondo de retiro.

- Primas por seguros de gastos médicos.

- Gastos por transportación escolar obligatoria.

- Pago de Impuesto local por salarios.

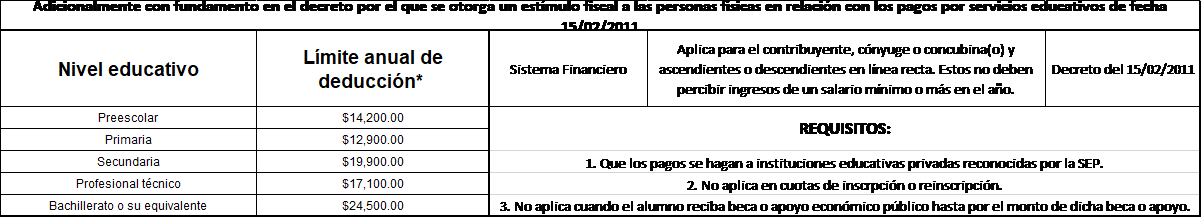

Es de precisarse que el artículo 151 de la Ley del Impuesto Sobre la Renta, establece un límite general a dichas deducciones personales, dicho límite general es el importe que resulte menor entre 5 Salarios Mínimos Generales (entiéndase UMAS) elevados al año y el 15% del total de los ingresos del contribuyente en el año, incluyendo los exentos. Este límite general no aplica en donativos ni en aportaciones voluntarias de retiro, las cuales tienen su propio límite. Tampoco aplica para colegiaturas ya que éstas tienen su propio límite de acuerdo al nivel educativo de que se trate, esto con fundamento en los artículos 1.8, 1.9 y 1.10 del decreto que compila diversos beneficios fiscales y establece medidas de simplificación administrativa publicado en el DOF el día 26 de diciembre de 2013 (Tiene sus orígenes en un decreto del 15 de febrero de 2011).

A continuación, te comparto un cuadro resumen que contiene dichas deducciones personales, su límite de deducibilidad, así como la formalidad de pago exigida por la ley y/o el decreto, así como algunos comentarios adicionales.

COMENTARIOS ADICIONALES

HONORARIOS MÉDICOS.

Por lo que se refiere a la deducción de honorarios médicos, particularmente en lo que se refiere a los relacionados con las incapacidades derivadas de riesgos de trabajo señalados en el artículo 477 de la LFT, para que proceda la deducción en necesario contar con el certificado o la constancia de incapacidad o discapacidad, según sea el caso, emitidas por las instituciones públicas del Sistema Nacional de Salud, tal como lo dispone la fracción I del articulo 151 de la LISR:

Artículo 151. Las personas físicas residentes en el país que obtengan ingresos de los señalados en este Título, para calcular su impuesto anual, podrán hacer, además de las deducciones autorizadas en cada Capítulo de esta Ley que les correspondan, las siguientes deducciones personales:

Para efectos del párrafo anterior, también serán deducibles los pagos efectuados por honorarios médicos, dentales o de enfermería, por análisis, estudios clínicos o prótesis, gastos hospitalarios, compra o alquiler de aparatos para el establecimiento o rehabilitación del paciente, derivados de las incapacidades a que se refiere el artículo 477 de la Ley Federal del Trabajo, cuando se cuente con el certificado o la constancia de incapacidad correspondiente expedida por las instituciones públicas del Sistema Nacional de Salud, o los que deriven de una discapacidad en términos de lo dispuesto por la Ley General para la Inclusión de las Personas con Discapacidad y se cuente con el certificado de reconocimiento y calificación de discapacidad emitido por las citadas instituciones públicas conforme a esta última Ley. Lo dispuesto en este párrafo no estará sujeto al límite establecido en el último párrafo de este artículo.

Párrafo adicionado DOF 18-11-2015

En el caso de incapacidad temporal o incapacidad permanente parcial, o bien, de discapacidad, la deducción a que se refiere el párrafo anterior sólo será procedente cuando dicha incapacidad o discapacidad, sea igual o mayor a un 50% de la capacidad normal.

Párrafo adicionado DOF 18-11-2015

Para efectos de la deducción a que se refiere el segundo párrafo de esta fracción, el comprobante fiscal digital correspondiente deberá contener la especificación de que los gastos amparados con el mismo están relacionados directamente con la atención de la incapacidad o discapacidad de que se trate. Adicionalmente, el Servicio de Administración Tributaria, mediante reglas de carácter general, podrá establecer otros requisitos que deberá contener el comprobante fiscal digital por Internet.

Por su parte el artículo 264 del Reglamento del Impuesto Sobre la Renta (RISR), por lo que refiere a la deducción de honorarios médicos establece lo siguiente:

Artículo 264. Para efectos del artículo 151, fracción I de la Ley, se consideran incluidos en las deducciones a que se refiere dicha fracción, los gastos estrictamente indispensables efectuados por concepto de compra o alquiler de aparatos para el restablecimiento o rehabilitación del paciente, medicinas que se incluyan en los documentos que expidan las instituciones hospitalarias, honorarios a enfermeras y por análisis, estudios clínicos o prótesis.

Asimismo, se consideran incluidos en las deducciones a que se refiere el párrafo anterior, los gastos efectuados por concepto de compra de lentes ópticos graduados para corregir defectos visuales, hasta por un monto de $2,500.00, en el ejercicio, por cada una de las personas a las que se refiere la fracción citada, siempre que se describan las características de dichos lentes en el comprobante fiscal o, en su defecto, se cuente con el diagnóstico de oftalmólogo u optometrista. Para efectos del presente párrafo, el monto que exceda de la cantidad antes mencionada no será deducible.

GASTOS FUNERARIOS

Por lo que se refiere a gastos funerarios, estos solo serán deducibles cuando suceda el evento. Fundamento legal art. 266 del RISR

Artículo 266. Para efectos del artículo 151, fracción II de la Ley, en los casos de erogaciones para cubrir funerales a futuro, éstas serán deducibles hasta el año de calendario en que se utilicen los servicios funerarios respectivos.

DEDUCCIONES PERSONALES NO SON DEDUCIBLES EN EL RÉGIMEN DE INCORPORACIÓN FISCAL

Los contribuyentes del Régimen de Incorporación Fiscal (RIF), están obligados a efectuar pagos bimestrales definitivos, lo cual los exime de presentar declaración anual, sin embargo, con fundamento en el último párrafo del artículo 111 pueden optar por presentar pagos provisionales y con ello quedar obligados a presentar declaración anual, esto pudiera ser atractivo para el caso de que una persona que tribute en dicho régimen cuente con deducciones personales, pues al presentar la citada declaración del ejercicio, en teoría podría aplicar las mencionadas deducciones personales, sin embargo, el último párrafo de la regla 3.3.17 de la Resolución Miscelánea Fiscal vigente para 2019 establece que cuando los contribuyentes del RIF opten por presentar declaración anual, en función de haber efectuado pagos provisionales, no podrán aplicar lo dispuesto en el artículo 151, es decir, no podrán aplicar las deducciones personales.

3.13.17. Las personas físicas que tributen en los términos del Título IV, Capítulo II, Sección II de la Ley del ISR, que opten por calcular sus pagos bimestrales utilizando el coeficiente de utilidad, a que se refiere el artículo 111, último párrafo de la citada Ley, presentarán la declaración del ejercicio de que se trate, a más tardar el 30 de abril del siguiente año.

Los contribuyentes que ejerzan esta opción no pueden aplicar lo dispuesto en el artículo 151 de esta Ley.

Como puedes ver, es de suma importancia conocer las deducciones personales así como sus límites para con ello estar en posibilidad de aplicarlas en la declaración anual de personas físicas y con ello mitigar el impacto fiscal por lo que se refiere al impuesto sobre la renta y en su caso, hasta generar un saldo a favor del citado impuesto susceptible de solicitar en devolución.